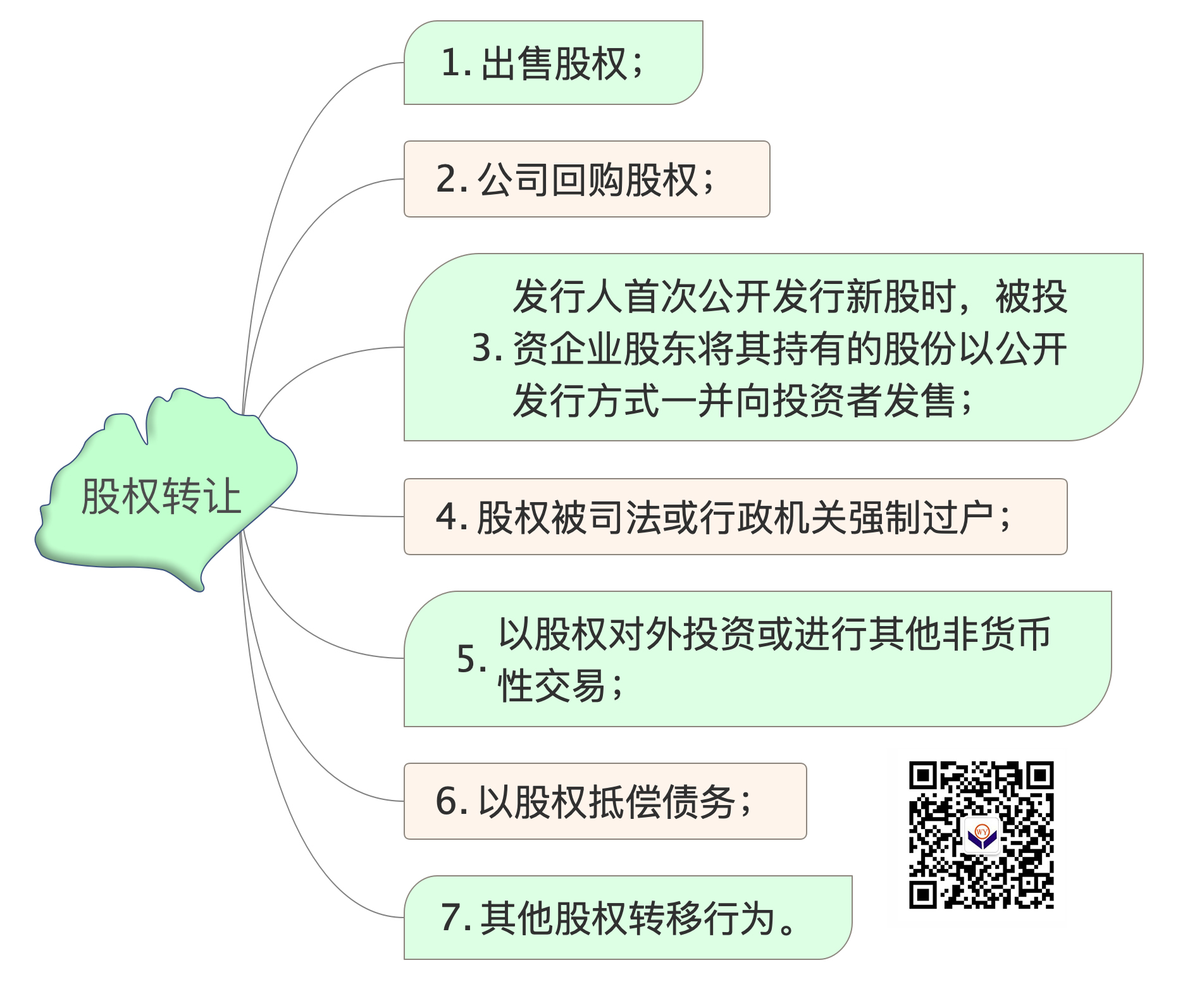

根据《股权转让所得个人所得税管理办法(试行)》(国家税务总局公告2014 年第 67 号,以下简称 67 号文)的规定,个人转让股权的所得税按以下两种情况处理:本办法所称股权转让是指个人将股权转让给其他个人或法人的行为,包括以下情形:

以上情形,股权已经发生了实质上的转移,而且转让方也相应获取了报酬或免除了责任,因此都应当属于股权转让行为,个人取得所得应按规定缴纳个人所得税。

(二)申报的股权转让收入一般不宜低于股权对应的净资产份额67号文第十一条规定,符合下列情形之一的,主管税务机关可以核定股权转让收入:(2)未按照规定期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;(3)转让方无法提供或拒不提供股权转让收入的有关资料;

同时,第十二条对何为股权转让收入明显偏低进行了说明:

符合下列情形之一,视为股权转让收入明显偏低:

1.申报的股权转让收入低于股权对应的净资产份额的。其中,被投资企业拥有土地使用权、房屋、房地产企业未销售房产、知识产权、探矿权、采矿权、股权等资产的,申报的股权转让收入低于股权对应的净资产公允价值份额的;

2.申报的股权转让收入低于初始投资成本或低于取得该股权所支付的价款及相关税费的;

3.申报的股权转让收入低于相同或类似条件下同一企业同一股东或其他股东股权转让收入的;

4.申报的股权转让收入低于相同或类似条件下同类行业的企业股权转让收入的;

5.不具合理性的无偿让渡股权或股份;

6.主管税务机关认定的其他情形。

股权转让收入按照每股净资产或股权对应的净资产份额核定。被投资企业的土地使用权、房屋、房地产企业未销售房产、知识产权、探矿权、采矿权、股权等资产占企业总资产比例超过20%的,主管税务机关可参照纳税人提供的具有法定资质的中介机构出具的资产评估报告核定股权转让收入。6个月内再次发生股权转让且被投资企业净资产未发生重大变化的,主管税务机关可参照上一次股权转让时被投资企业的资产评估报告核定此次股权转让收入。

参照相同或类似条件下同一企业同一股东或其他股东股权转让收入核定;参照相同或类似条件下同类行业企业股权转让收入核定。主管税务机关采用以上方法核定股权转让收入存在困难的,可以采取其他合理方法核定。根据 67 号文第十条规定,股权转让收入应当按照公平交易原则确定,同时,第十三条指出,符合下列条件之一的股权转让收入明显偏低,视为有正当理由:1.能出具有效文件,证明被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权;2.继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人;3.相关法律、政府文件或企业章程规定,并有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让;4.股权转让双方能够提供有效证据证明其合理性的其他合理情形。可见,股权低价转让,需要符合法定情形,从本质上讲这一条与第十条“公平交易”并不矛盾,也是为了让交易价值更加符合实际,但是在实际税收征管中,在形式审查重于实质审查的情况下,利用上述政策,提供充分的证据材料,可以实现较低价格转让。比如,目前在国内外的大背景下,煤炭等能源企业运营困难,相关转让方可以借用上述第一条进行筹划;对于家族企业内部股份转让则可以通过第二条进行筹划;尤其值得关注的是第三条,具有很大的筹划空间,可以通过修改公司章程、相关协议进行“内部”低价转让;第四条则赋予了税务机关很大的自由裁量权,也为部分企业提供了一定的筹划空间。需要提醒的是,该筹划方法的运用依然面临实质课税被纳税调整的风险。67号文第十一条规定了核定股权转让收入的四种情形,并明确了核定的具体三种方法;对于转让股权原值,第十七条规定:“个人转让股权未提供完整、准确的股权原值凭证,不能正确计算股权原值的,由主管税务机关核定其股权原值。”但是,对于核定方法,没有给出具体的规定,实际上是把权限给了各地税务机关,从之前的各地实践来看,如陕西省税务机关会结合验资报告、银行询证函、银行存款日记账、实收资本(股本)账面记录、公司章程等进行审核对比以核定原值,海南省按申报的股权转让收入的一定比例(15%)核定计税成本。因此,对于部分近年来迅猛发展的行业而言(如电商行业、房地产业等),如果按照上述方式进行核定的成本大于实际成本,可以适用这一方法进行税收筹划,以降低应纳税所得额。然而,由于核定适用情形通常是在会计账册、相关计税凭证不完整的情形下,被转让股权公司面临相关会计制度、税收征管法处罚的风险。为了招商引资,发展中西部地区的经济,国家及地方层面都出台了一系列的区域性税收优惠政策,多数经济开发区都出台了财政返还政策。按照现行《个人所得税法》规定,个人股权转让属于“转让财产”所得,应计征 20% 的个人所得税。各地出台的区域性的税收优惠政策或财政返还政策,实际上是降低了实际的税负率。2010 年以来,针对上市公司限售股减持,更是一度出现了所谓的“鹰潭模式”“林芝模式”等,一大批股权转让方实现了成功避税,涉及金额高达数十亿元。利用税收优惠或财政返还进行税收筹划的基本做法通常如下:第一步,将转让公司的注册地址变更到目标地区,相应地调整经营范围,以满足特定的政策要求,同时与当地政府签署相关书面协议;第二步,签署股权转让合同,并按规定进行相应的税务、工商变更,缴纳税款;第三步,根据地方出台的政策及双方协议返还部分税款给转让方。但是,这种方法目前面临一定的法律风险,2014 年年底,国务院下发《关于清理规范税收等优惠政策的通知》(国发〔2014〕62 号),明确清理规范以下三类税收优惠政策:因此,在此背景下,税务筹划之前需要对区域税收优惠政策进行审查确认,并获得有权机关的书面确认或批复为好。自然人甲投资 A 企业 100 万元,取得 A 公司 100% 的股权。两年后,甲将股份转让给关联人乙,转让价格仍为 100 万元,转让之时,A 公司的净资产为 150 万元。转让给乙后,A 公司分配股利 50万元给乙,请问应如何进行纳税筹划?根据 67 号文的规定,对于平价或低价转让且无正当理由的,税务部门可参照投资企业的净资产核定转让价格,基于此规定,甲转让个人股权的价格是平价,低于 A 公司的净资产,则税务部门可参照投资企业的净资产核定转让价格,即转让价格为 150 万元。甲应缴纳个人所得税:(150-100)×20%=10(万元)由于转让给乙后,A 公司分配股利 50 万元,则乙还需要缴纳红利个人所得税 50×20%=10(万元)。以上合计缴纳个人所得税为 20 万元。甲在转让个人股权时,应采取先分配股利后转让股权的策略。在甲准备转让 A 公司股权时,可先考虑让 A 公司分配股利给甲50 万元,甲取得股利后应缴纳个人所得税 50×20%=10(万元),再转让股权给乙,则符合 67 号文的规定,转让价格等于净资产的份额,无须再补交税款。这时候,本次转让行为加股利分配只需缴纳个人所得税 10 万元,比纳税筹划前减少个人所得税 10 万元。

企业一站式服务平台

工商注册、财税代账、审计评估、税务筹划、商标专利、资质审批、人才猎头、人才报名、金融保险、信用评级、法务咨询、项目申报

公司网站:www.wycszx.com

联系方式:400-0551-976

合肥总部:合肥市包河区山西路与花园大道交口西勤科技B座2层

分部:合肥市行政服务中心一楼“万业公司代理窗口”(工商局窗口正对面)

分部:合肥市瑶海区行政服务中心一楼“万业公司代理窗口”(工商局窗口正对面)